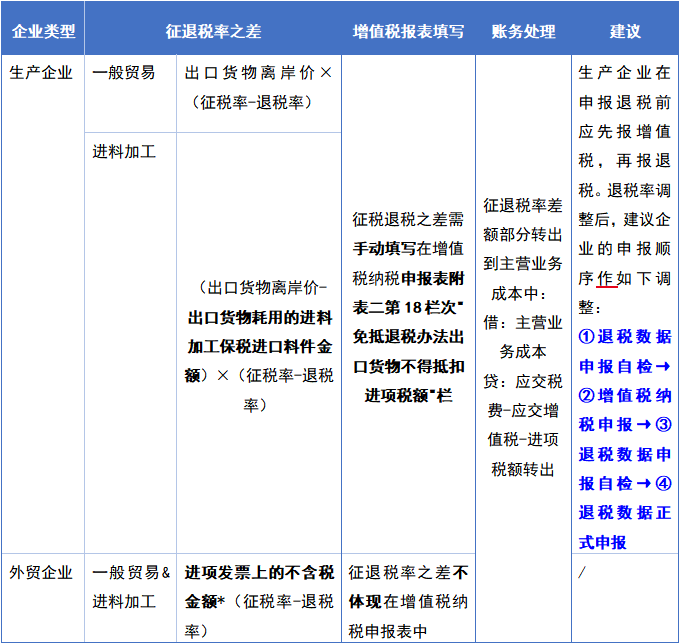

退税率调整后,出口货物存在征退税率之差,如何处理?

答:对于征退税率之差,生产企业与外贸企业处理上即有相同之处,又有所区别,下面咱们具体来看下:

退税率调整后,进项税如何处理?

答:此次退税率调整,主要分为两个方面,一是取消退税率,二是退税率下调:

1)取消退税的商品:进项税的处理,需要考虑是”免税“还是”征税“:

①适用“免税”的,进项税额不能抵扣。企业取得的进项税可以区分的,则可以直接将发票选择“不抵扣勾选”。注意,这类发票不能不作任何处理,否则会形成滞留票,给企业带来不必要的麻烦。

对于前期发票已用于抵扣勾选、且进项税额无法划分的情况,依据《中华人民共和国增值税法实施条例》规定,若无法划分不得抵扣的进项税额,应当按照销售额或者收入占比逐期计算当期不得抵扣的进项税额,并于次年1月的纳税申报期内进行全年汇总清算。

②适用“征税”的,进项税额可以抵扣,可将取得的发票进行“抵扣勾选”。

2)退税率下调商品:出口的货物申报退税的,进项税的处理不变,即生产企业选择“抵扣勾选”,外贸企业选择“退税勾选”。

擎天全税通深耕出口退税信息化领域二十余年,形成了以 "出口退税+大数据+互联网" 业财税一体化的服务体系。为解决企业出口发票开具繁琐易错、进项发票管理混乱失控、退税申报复杂易逾期、单证备案与数据协同低效等痛点,擎天全税通推出出口企业一站式智能合规平台,覆盖“关、进、销、退、档”全流程,做企业的虚拟财税专家,帮助企业开启无忧合规退税之旅。

自动同步出口关单,状态跟踪预警,关单数据一键流转至开票与退税。

进项:智能收票、查重验真、风险预警、批量勾选、一键认证。

销项:凭关单自动计算、批量开具出口发票,工作量下降90%,合规率100%。

智能配单,风控前置,一键直连税务局申报,效率提升90%,实现零录入、零差错。

AI识别匹配单证,自动生成目录,电子化存档,轻松应对稽查。

退税率调整后,开具外销发票时税率如何选择?

答:退税率调整后,在发票开具之前,企业需要明确出口的商品是取消退税率还是下调退税率:

情况一下调退税率:正常开具发票。适用退税政策的,税率为“0”;适用免税政策的,税率选择“免税”;适用征税政策的,税率则选择适用税率。

情况二取消退税率:若适用”免税“政策的,开具发票时税率选择”免税“。若适用”征税“政策的,税率则选择适用税率。且开具前注意:

1)一般情形下:成交价格需要转换为FOB价格,该价格为增值税含税价。

2)企业涉及进料加工业务:需要从FOB价格中扣除保税料件的金额,开票时可以按如下规则开具:保税料件价值部分开具免税发票,扣除保税料件后的金额按使用税率开具征税发票;

提醒:

1. 取消退税率的商品征税处理时,有部分企业不开具外销发票,直接体现在增值税报表“未开具发票”栏次。

2. 一张关单上即涉及退税商品,又涉及征税商品,建议分别开具发票。

以上关于征税发票的开具仅为建议,具体请依照当地税局的要求执行。

新增值税法中,销售货物如何确定增值税纳税义务时间?

答:增值税纳税义务发生时间的一般原则为:收讫销售款项或者取得销售款项索取凭据的当日;先开具发票,则为开具发票的当日。

若为出口货物,还需结合考虑报关出口日期,按最新政策解读,应为前述3个时间里的“孰早“时间为纳税义务发生时间。

提醒:企业应严格区分不同交易类型和结算方式,准确判断纳税义务发生时间,避免因时点错误导致税务风险。

政策依据:

《增值税法》第二十八条 增值税纳税义务发生时间,按照下列规定确定:

(一)发生应税交易,纳税义务发生时间为收讫销售款项或者取得销售款项索取凭据的当日;先开具发票的,为开具发票的当日。

(二)发生视同应税交易,纳税义务发生时间为完成视同应税交易的当日。

《中华人民共和国增值税法实施条例》第三十九条 增值税法第二十八条第一款第一项所称收讫销售款项,是指纳税人发生应税交易过程中或者完成后收到款项;取得销售款项索取凭据的当日,是指书面合同确定的付款日期,未签订书面合同或者书面合同未确定付款日期的,是指应税交易完成的当日,即货物发出、服务完成、金融商品所有权转移、无形资产转让完成或者不动产转让完成的当日。

第四十条 增值税法第二十八条第一款第二项所称完成视同应税交易的当日,是指货物发出、金融商品所有权转移、无形资产转让完成或者不动产转让完成的当日。

第四十一条 纳税人出口货物,报关出口日期早于增值税法第二十八条第一款第一项、第二项规定的纳税义务发生时间的,纳税义务发生时间为货物报关出口的当日。