前几期我们分别盘点了2025年出口业务关键时点、2025年出口业务处理,这一期我们来看看另一关键事项——进项发票,会直接影响出口退税的金额和进度,也会影响企业所得税的税前扣除。

为什么进项发票是出口退税的“命门”?

出口退税,退的到底是什么?简单来说,退的是为出口产品所负担的进项税额。没有合规的进项发票,就如同无源之水,无法确认到底负担了多少进项税款,自然也无税可退。

1、适用增值税免抵退税办法:

退税的上限:免抵退税额=出口销售收入×退税率

实际应退税额:Min(当期期末留抵税额&“免、抵、退”税额)

①进项税额是“留抵税额”的来源,而进项税额则来自于勾选确认的合规进项发票。

进项发票勾选确认的税额越大,形成的“期末留抵税额”就可能越大,从而决定了可退税的多少。

②退税上限受制于进项发票

免抵退税额是退税上限,但实际能退多少,取决于实际有多少留抵税额。如果进项发票不足,导致留抵税额很小,那么即使出口额很大,实际退到的税款也会很少。

2、适用增值税免退税办法:

实际应退税额:不含税采购价*退税率

进项发票的不含税金额直接影响了适用增值税免退税办法的应退税额。

【案例】某外贸企业外购货物出口,货款已付,沟通供应商开票时,供应商却因企业风险引起发票开具权限受限,最终,该批出口货物无对应进项发票。

增值税:未取得进项发票,不仅不可申报出口退税,还要进行增值税征税处理。

企业所得税:应取得未取得发票的,企税不可税前扣除该货物对应的成本,若后期(5年内)及时补开合规发票,才可调整税前扣除。

Tips:对于外贸企业来说,若未取得合规的进项发票,增值税不仅不能退税,还需要征税处理。

年终关账前,必须警惕的三大“发票雷区”

1

雷区1:时间差陷阱——发票“跨年”了!

这是最常出现的问题,比如,您在2025年出口的一批货物,采购的进项发票还未开,计划在2026年才开过来。

跨年发票可以收吗?

出口退税角度:理论上不影响2026年4月申报退税就行,但还是需要考虑发票不合规的处理时间、用途确认后电子信息传递时间

Tips:早点取得进项发票、早点进行用途确认。

增值税征税角度:货物已发货,货款已全部或部分收款,只是开票延后,供应商增值税纳税义务发生时间可以因开票延后而延后吗?肯定是不可以的,一定要结合业务发生情况及增值税纳税义务发生时间的规定,及时完成增值税纳税。

Tips:发票可以迟开,但是一定要与供应商沟通及时纳税,否则,因迟开票而迟纳税引起的供应商风险,出口企业也容易关联影响。

企业所得税角度:应取得而未取得发票或取得不合规发票,若支出真实且已实际发生,应当在当年度汇算清缴期结束前,要求对方补开、换开发票;若未及时补开、换开,最迟补开、换开年限为5年,否则,对应支出不可税前扣除。

Tips:虽然在一定时间内(汇算清缴前、5年内)迟开,依旧可以进行税前扣除,但可能会引起纳税调整或申报表更正。

不少企业收到税务征管部门发布专项核查通知,要求外贸企业针对过往三年度出口报关金额与企业所得税申报收入差异开展专项核查。其中,不少企业是因为“收入确认时间差”问题导致出口销售额与企业所得税出现差异。

建议出口企业务必及时对出口报关单进行收入确认。即使企业未开具出口发票,也应先做未开票收入申报;无论有没有进项进来,确认收入只与报关单有关,与是否有进项进来无关。

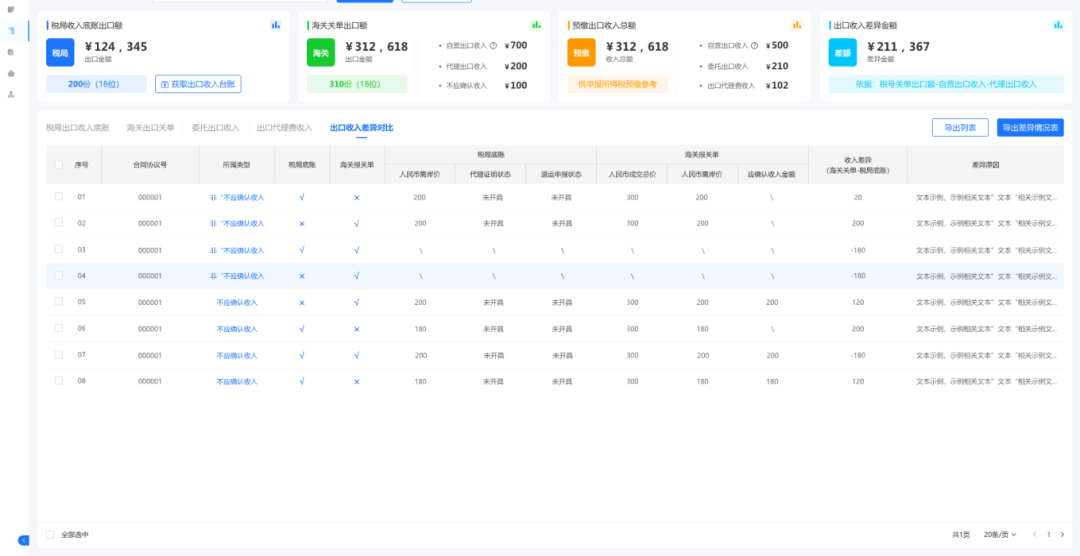

擎天全税通推出出口货物所得税收入申报管理系统,该产品通过采集企业数据,进行智能区分和校验出口数据,自动生成受托汇总表和差异情况说明,能有效帮助企业进行数据分类与核对,提高工作效率和数据准确率。

点击免费咨询试用软件

2

雷区2:合规性陷阱——发票“不合规”!

形式及实质合规的进项发票是增值税抵扣或退税、企业所得税税前列支的关键,不仅仅要收到发票,还需要考虑发票的合规性。

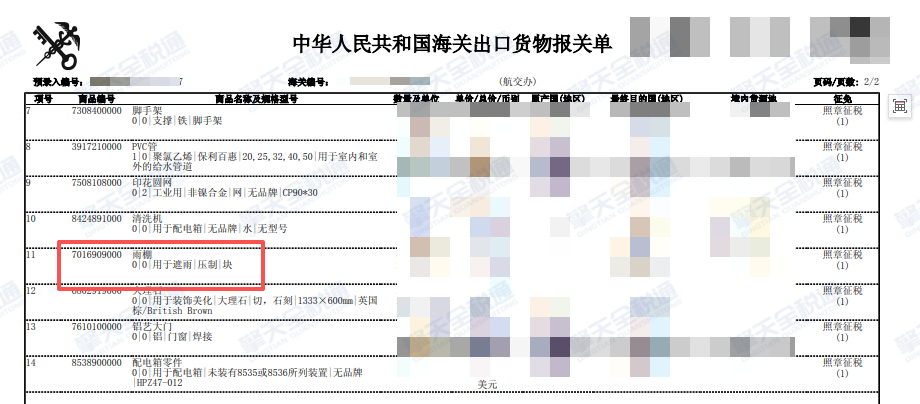

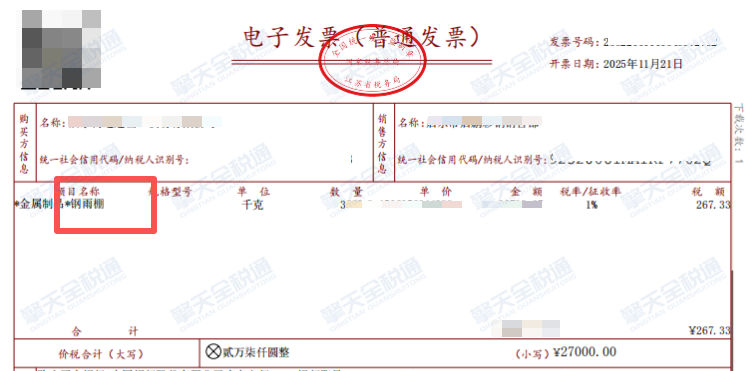

【案例】某企业出口商品包括7016909000雨棚,收到供应商开具普票”金属制品*钢雨棚“,财务收到该张发票时,发现报关单&进项发票的商品名称不完全一致,要求供应商重新开具,供应商会计拒开。

那到底是出口企业会计对,还是供应商会计对?

解析:出口会计核对发票信息,考虑发票形式合规,没有错!

虽然报关单只显示“雨棚”但实际是“钢雨棚”,供应商会计根据实际业务开票,也没有错。

实际两个会计做得都非常值得点赞~0

3

雷区3:操作类陷阱——错误“勾选确认”!

及时取得了合规发票,要想对出口退税产生直接影响(外贸企业)或间接影响(生产企业),还得正确勾选确认,一个不小心就耽误了退税时效。

生产企业:只有“抵扣勾选”、“不抵扣勾选”两个选项,勾选错误的概率不大,即便错了也相对容易调整。

外贸企业:有“抵扣勾选”、“不抵扣勾选”、“退税勾选”三个选项,很容易勾选错误,特别是“退税勾选”误勾为“抵扣勾选”,将直接影响发票退税信息的传递,从而影响退税时效。

年终进项发票自查清单

1、台账管理:建立业务&发票关联关系的台账,统计已收&未收、合规&不合规换开发票等情况;

2、全面催收:对于还未收到的发票,建立催收机制,确定开票时间,若供应商无法及时开具或补开、换开的,考虑增值税、企税角度的风险及损失;

3、合规审核:已收到的发票,无论是否已入账,关注发票的形式合规及实质合规,特别是实质性合规的审核,若确定是不合规发票,一定要及时换开;

4、勾选确认:对于抵扣勾选的发票可以不着急勾选,对于退税勾选的发票建议规划一下勾选节奏,不要等到申报前再赶着勾选,避免因勾选不及时从而影响退税时效。

5、异常处理:若遇到发票无法开具发票、发票有误、发票异常等特殊情形,建议与供应商事先约定异常处理、赔偿等补救措施。

-038b6f06ea9d425ba61f43bacc68395f.png)