已经进入2026年1月,出口退税会计们可以着手准备进料加工核销工作了。今天一起学习一下进料加工业务核销相关知识点。

什么是进料加工核销?

是指境内企业用自有外汇在国际市场上购买原材料、元器件或零部件,按照自行设计或客户要求进行加工装配,形成成品后再出口到国外市场的贸易方式。

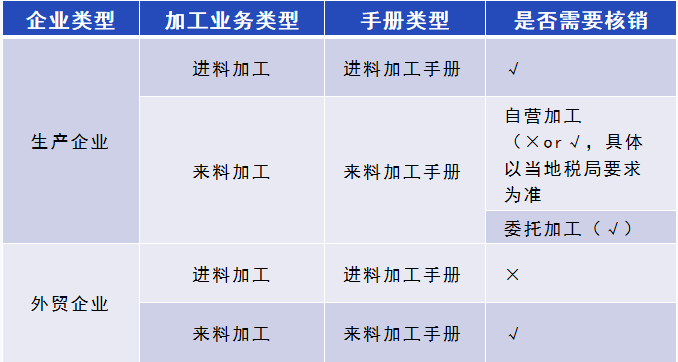

哪些企业需要进料加工核销?

哪些手(账)册需要核销?

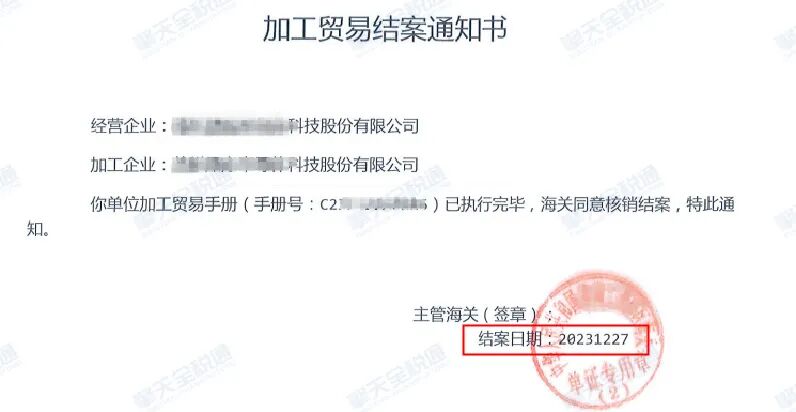

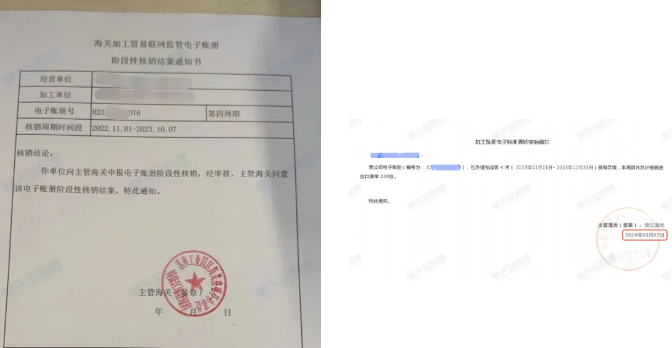

2025年度在海关结案的手(账)册才需要核销,没有结案不需要核销(以结案通知书上时间为准,不是进出口日期)。

有进料加工业务的生产企业,若上年度没有海关已结案的进料加工手(账)册,则无需办理核销。

C手册:

E/H账册:

手册核销时间及注意事项?

根据国家税务总局公告2018年第16号要求, 生产企业应于每年4月20日前,向主管税务机关申请办理上年度海关已核销的进料加工手(账)册项下的进料加工业务核销手续。4月20日前未进行核销的,对该企业的出口退(免)税业务,主管税务机关暂不办理,在其进行核销后再办理。

手册核销准备工作有哪些?

1、确定本年需要核销的手(账)册。

2、确定需核销手册/账册周期内的报关单已申报退(免)税。

当月申报完出口退税后,用当月所属期进行核销,如:2025年3月10日申报完出口退税后,3月开始核销用202502所属期核销。

3、梳理需核销的手(账)册下所有进出口报关单。

生产企业申请核销前,应从主管税务机关获取海关联网监管加工贸易电子数据中的进料加工“电子账册(电子化手册)核销数据”以及进料加工业务的进口和出口货物报关单数据。

手册核销流程是什么?

步骤一:获取核销反馈数据

从电子税务局申请进料加工核销数据反馈

步骤二:读入核销反馈数据并查看数据

手(账)册核销信息

核销报关单明细

进料加工免抵退明细数据

“核心步骤”步骤三:“三方”数据比较

“核心步骤”步骤四:根据比对结果在申报软件中填写相关表单

已核销手(帐)册海关数据调整

进料加工业务免抵退核销表

步骤五:生成申报文件,上传电子税务局并提交资料

生成&上传申报数据

提交相关资料

步骤六:审核完成,下载审核结果反馈,读入申报软件

申请审核结果反馈,获取核销审核结果

手册核销难点及解决方案?

①进出口报关数据时间跨度长统计不准确;

②进出口报关数据时间跨度长、报关单资料不齐全;

③进出口报关数据差异比对难度大;

④进出口报关单差异调整表录入工作量大;

⑤核销计划调整分配率和调整额计算难度大;

⑥核销业务流程不熟练。

擎天全税通退税敏捷云手册核销模块支持自动下载关单和核注清单,准确统计进出口报关单数据、料件成品金额和数量。系统可自动实现不同数据源关单差异比对,生成核销差异调整表;自动计算调整前后计划分配率、计划调整额,自动生成核销申请表,快速完成手册核销工作,确保数据的准确性,助力企业轻松解决核销难点,退税高枕无忧。

提醒:有不少待核销企业

使用离线反馈下载时

提示加工贸易数据获取失败

或下载审核反馈数据后没有数据

手册核销计算及免抵退税计算?

1)企业在申报退税时:

免抵退税额=出口货物离岸价×(1-计划分配率)*外汇人民币折合率*出口货物退税率

免抵退不得免征和抵扣税额=出口货物离岸价×(1-计划分配率)*外汇人民币折合率*(出口货物征税率-出口货物退税率)

2)申报税务核销时:

税局结合企业申报的调整数据自动计算实际分配率,并计算产生应调整不得免征和抵扣税额和应调整免抵退税额。

实际分配率=实际进口总值/实际出口总值

应调整不得免征和抵扣税额=实际出口总额*(计划分配率—实际分配率)*(出口货物征税率-出口货物退税率)

应调整免抵退税额=实际出口总额*(计划分配率—实际分配率)*出口货物退税率

3)企业需在核销后首次申报退税时,需要调整的两个调整额将自动参与计算,即从企业后期退税中进行自动调整。

手册核销易错点分析

(一)数据区间是否完整

1、关务海关核销,数据范围,一般以申报日期,税务核销以报关单进出口日期来确定数据范围,存在差异,建议以进出口日期判断,符合实质性原则

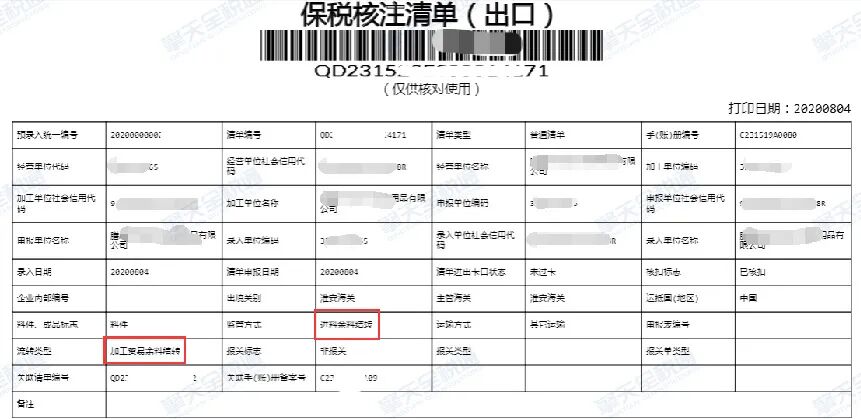

2、注意的“余料结转”—【核注清单数据】

(二)反馈数据差异未发现

1、反馈整张报关单缺失

2、反馈报关单明细缺失

3、反馈报关单项号错误

4、反馈报关单重复

反馈数据中,出口明细结果重复,虽然关单数据都有,但是出口总值加倍——导致分配率不准确,分配率变小,多退税。

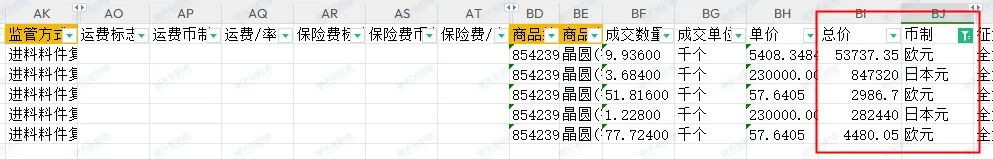

(三)成交方式导致的价差

1、出口报关单应计算FOB价

2、进口报关单应计算CIF价

(四)汇率取值导致价差

1、汇率取值口径:注意应取值(会计口径),皆会影响核销的结果

2、关注非美元币制成交

【案例】某企业手册核销计算

1、基础数据

|

项 目 |

金额 (万元) |

|

(进口)进料加工(对口合同)【监管方式0615】 |

460 |

|

(进口)进料加工余料结转【监管方式0657】 |

20 |

|

(出口)进料加工复运出境的原进口料件【监管方式0664】 |

5 |

|

(出口)进料加工(对口合同)【监管方式0615】 |

1000 |

|

(进口)进料成品退运【监管方式4600】 |

50 |

|

计划分配率 |

60% |

2、分布计算

进口总值计算

进口总值=(进口)进料加工(对口合同)【监管方式0615】+(进口)进料加工余料结转【监管方式0657】-(出口)进料加工复运出境的原进口料件【监管方式0664】

=460+20-5

=475万元

出口总值计算

出口总值=(出口)进料加工(对口合同)【监管方式0615】-(进口)进料成品退运【监管方式4600】

=1000-50

=950万元

实际分配率计算

实际分配率 =进口总值÷ 出口总值 × 100%

= 475 ÷ 950 × 100%

= 50%

※ 与计划分配率(60%)差异需专项说明。

应调整免抵退税额

假设该企业当年无国内购进的无进项税额且不计提进项税额的免税原材料,且采用“实耗法”。

应调整免抵退税额=根据实际分配率计算的实际免抵退税额-前期已参与计算的免抵退税额

=出口总值×(计划分配率-实际分配率)×出口货物退税率

= 950 ×(60% - 50%)×13%

= 950 ×(10%)× 13%

= 12.35万元

说明:结果为正数,表示应继续退还免抵退税12.35万元。

3、差异处理

若实际分配率 < 计划分配率:增加免抵退税;

若实际分配率 > 计划分配率:调减(冲抵)免抵退税

4、申报有误

如果生产企业办理进料加工业务核销手续之后,发现核销数据有误的,应在发现次月,按照《国家税务总局关于出口退(免)税申报有关问题的公告》(国家税务总局公告2018年第16号)有关规定向主管税务机关重新办理核销手续。