【政策依据】

《出口货物劳务增值税和消费税管理办法》(国家税务总局公告2012年第24号)

《财政部 税务总局关于明确国有农用地出租等增值税政策的公告》(财政部 税务总局公告2020年第2号)

《国家税务总局关于进一步便利出口退税办理 促进外贸平稳发展有关事项的公告》(国家税务总局公告2022年第9号)

《国家税务总局关于出口退(免)税申报有关问题的公告》(国家税务总局公告2018年第16号)

《国家税务总局关于出口货物劳务增值税和消费税有关问题的公告》(国家税务总局公告2013年第65号)

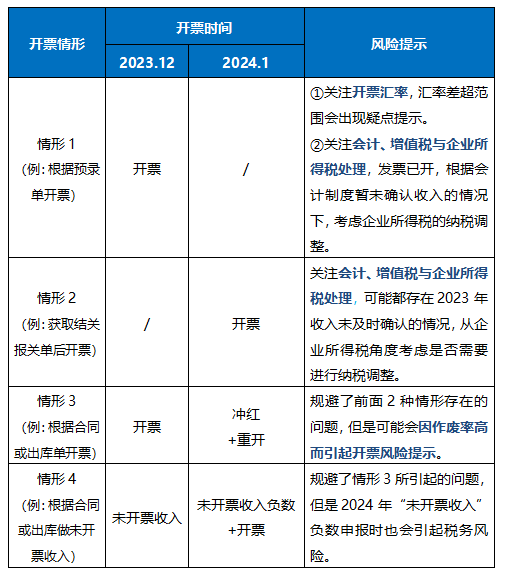

对于出口企业而言,所谓的“跨年出口业务”指出口业务申报日期为12月,出口日期可能在12月也有可能在次年,进而可能会引起业务、关务与财务处理的时间差。此类跨年出口业务,如何开票、纳税申报呢?不同情形可能会存在什么问题?

假设出口申报日期是2023年12月,出口日期为2024年1月,不同的情形分析如下:

【总结】对于跨年出口业务没有唯一的处理方式,以上罗列的4种情形,每种情形在处理时都存在一定的利弊,可以根据企业的实际情况进行权衡选择。

(1)增值税角度

-

生产企业:

生产企业进项税额直接影响期末留抵余额从而影响出口退税。

因此,对于生产企业来说,应尽快回笼进项专票增大期末留抵,以免在申报免抵退时因留抵较小造成免抵税额过大,增加企业税负。

-

外贸企业:

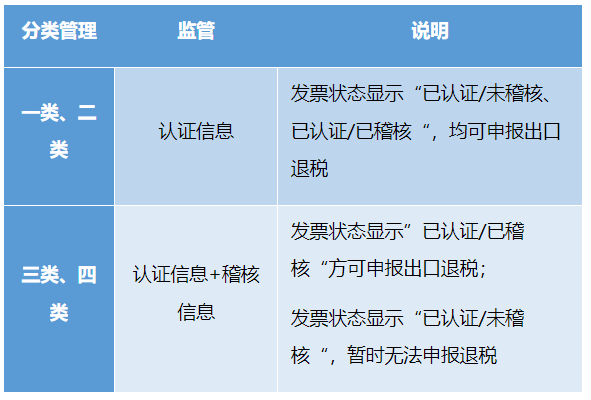

外贸企业以购货专用发票为退税依据,除了正常勾选确认之外,三、四类企业需要稽核相符信息(可能需要一定的比对时间)才可退税。

因此,外贸企业应与供应商沟通尽快开具专用发票,避免因退税凭证不齐或无电子信息影响退税申报效率。

(2)企业所得税角度

企业2023年度实际发生的相关成本、费用,应在2023年汇算清缴之前获取相关税前扣除凭证,否则,可能会引起企业所得税相关纳税调整。

未及时取得税前扣除有效凭证在企业所得税不同申报时点的处理:

-

预缴环节:暂按账面发生金额进行核算;

-

汇算清缴环节:补充提供该成本、费用的有效凭证。

即,企业应在汇算清缴前取得有效凭证,否则本年不得税前扣除。

-

补救措施:以前年度未取得凭证且没有税前扣除的,在以后年度取得,相应支出可以追补至该支出发生年度税前扣除,但追补年限不得超过5年。

根据企业台账、电子口岸海关数据、税务数据(报关单及申报、审核退税反馈数据),进行三方对比,自行核查出口报关、报关单获取、退税申报情况,重点关注缺失及未申报报关单。

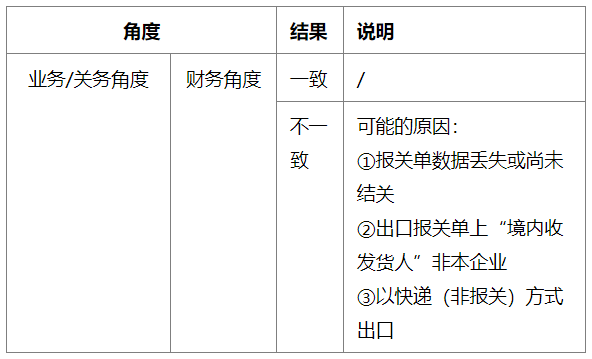

第一步:与业务/关务核实出口业务,核实业务与系统层次是否有差异

与业务/关务核实2023年的出口业务,并与财务角度获取的报关单(电子口岸)比较,主要核实业务层次与系统层次(电子口岸)之间是否存在数据差异。

若已发生的出口业务,海关数据中查询不到对应的结关报关单,可能存在以下原因:

①报关单信息丢失或尚未结关

②出口报关单上“境内收发货人”非本企业

此种情形主要针对有委托代理出口业务或“被代理”的企业。

若存在委托代理出口业务,企业应及时和代理方索取《代理出口货物证明》,凭该证明申报退税;若属自营出口但“被代理”,则应与货代或报关行沟通,避免企业自身的损失和潜在风险。

对于财务人员来说,日常申报不能只局限于电子口岸能查到报关单的出口业务,一定要从订单环节进行关注,否则,易造成漏开票漏申报的税务风险。

③以快递(非报关)方式出口

例如:货样广告品快递出口,跨境应税服务等,也需进行相应处理!切记,没有报关单≠不用处理!

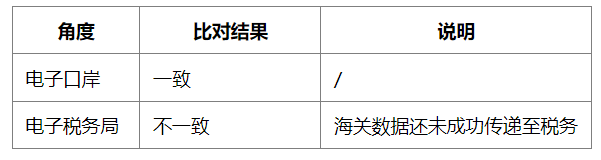

第二步:系统数据比对,核对系统层次(电子口岸)与申报层次(电子税务局)数据是否存在差异及未申报报关单数据

对于还未成功传递至税务,则会出现报关单无电子信息无法申报的情况,具体如何处理见第三步。

第三步:核实税务数据中已申报、未申报数据

重点查看尚未申报数据,并分析其产生的原因,再结合关键时点及时进行相关处理。

①查询2023年出口未申报的报关单:

-

方法一:仅通过电子税务局

登录电子税务局,【我要查询】—【出口退税信息查询】—【报关单信息查询及下载】,核对未申报的报关单。

-

方法二:使用擎天智能软件

可实现批量下载海关数据,一键生成台账,排查未开票、未申报的报关单。

-

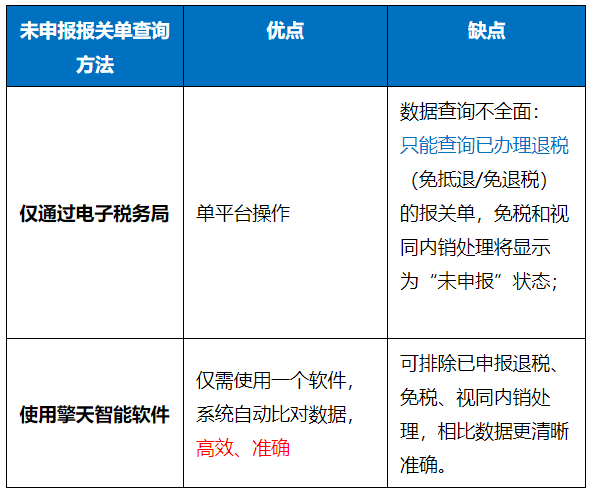

两种方法优缺点对比:

②分析未申报原因

-

主观原因暂不申报:

例如:税务筹划,换汇成本问题等,应关注申报时点及时进行申报。

-

客观原因无法申报:

例如:报关单或进货凭证无相关电子信息等,查找原因并进行处理。

申报退税无电子信息的处理方法如下:

第一步:仔细核对退税表单中填写的凭证号码,若属录入错误,修改正确后重新申报;

第二步:核实报关单、进货凭证的状态。

-

报关单状态查询:

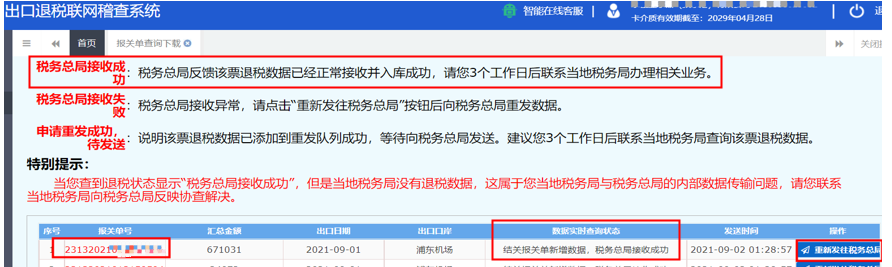

报关单电子信息传输流程:

当地海关(单一窗口)→海关总署(电子口岸)→税务总局→地方税务局。

要求:报关单电子信息到达当地税务局才可办理退税。

-

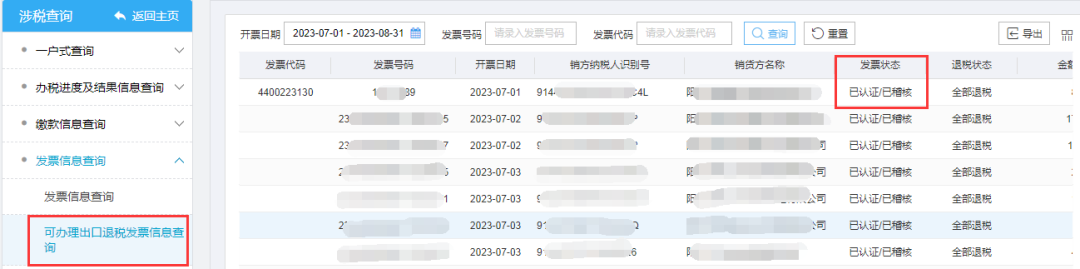

发票电子信息状态查询(外贸企业):登陆电子税务局,我要查询→发票信息查询→可办理出口退税发票信息查询:

要求:已退税勾选,有发票的认证/稽核信息:

第三步:经过以上两步的排除,可向主管税务机关协助查找相关信息。

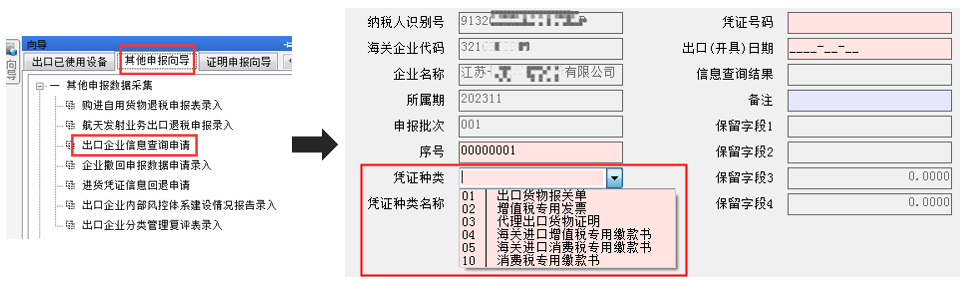

填报《出口企业信息查询申请》表单,以江苏离线版软件为例:

选择无电子信息的凭证种类,填写对应凭证号码、出口(开具)日期等信息,生成申报文件并上传至电子税务局。

通过上述操作,待电子信息齐全后,及时申报退税。

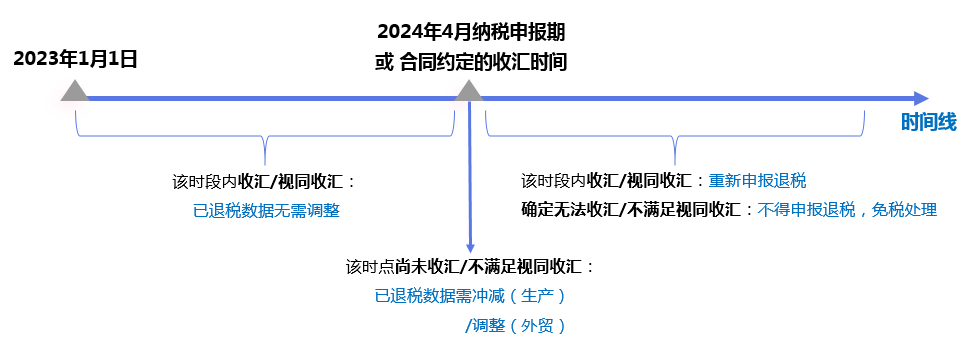

(1)不同收汇时点对退税的影响

对于2023年出口且已申报退税的报关单,还需关注最终的收汇情况,否则对已退税数据也有影响。

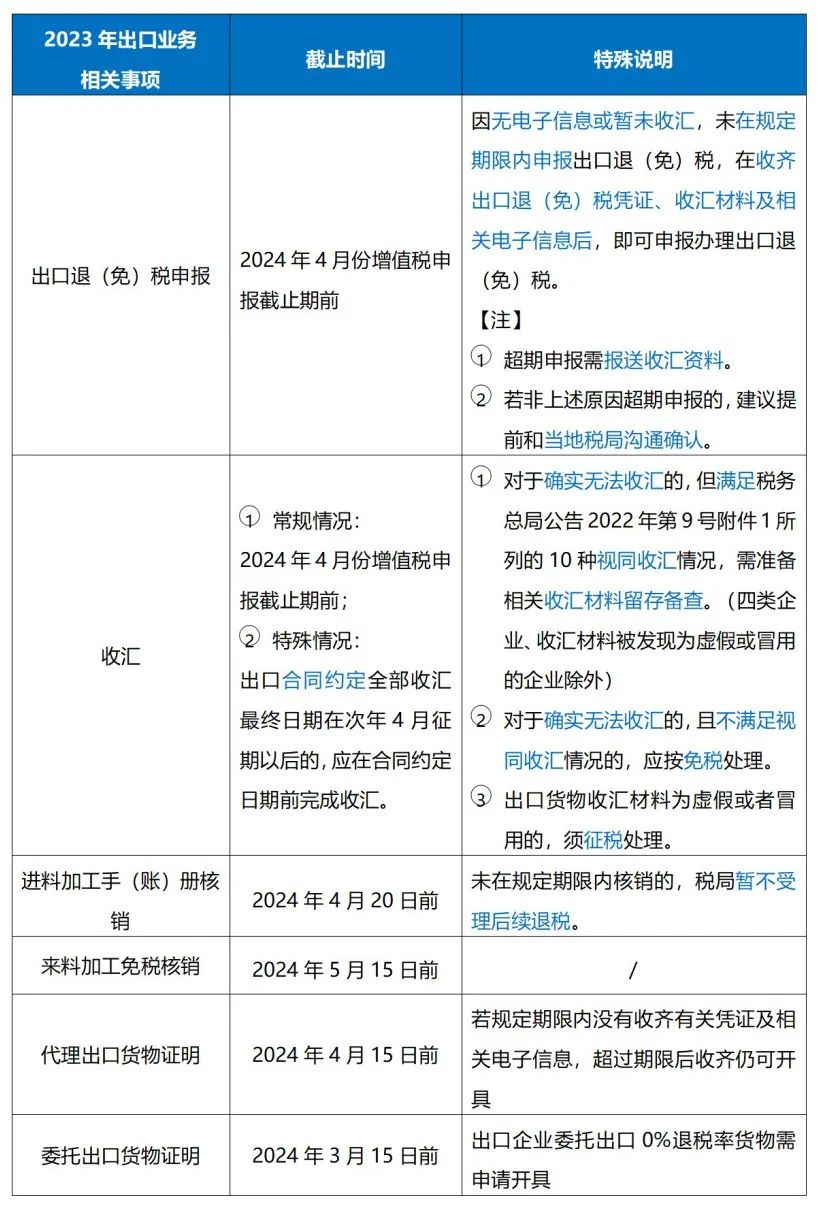

对于尚未申报的报关单,应关注申报截止期(2024年4月增值税申报期)、合同约定的时间的限制,及时申报。

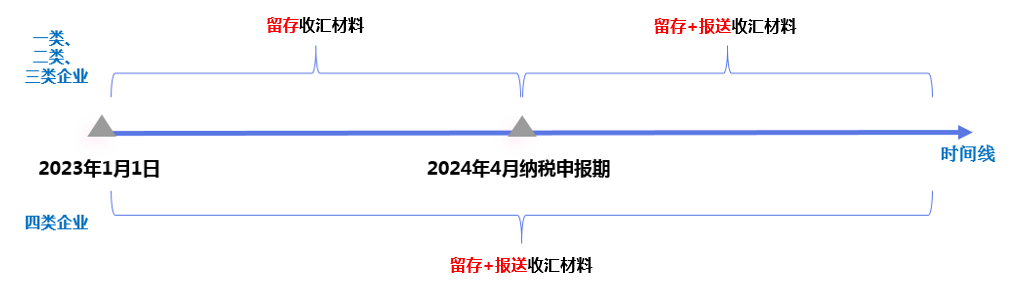

(2)不同退税时点对收汇材料的要求

对于出口日期为2023年的报关单申报退税对收汇材料的要求如下图所示:

一、二、三类出口企业:

-

申报期内进行申报的(2024年4月申报期内):无需申报《出口货物收汇情况表》,需留存相关收汇材料;

-

超期进行申报的(2024年4月申报期后):退税时需同时申报《出口货物收汇情况表》,并且留存相关收汇材料;

四类出口企业无论在何时申报,都需要报送并留存相关收汇材料。

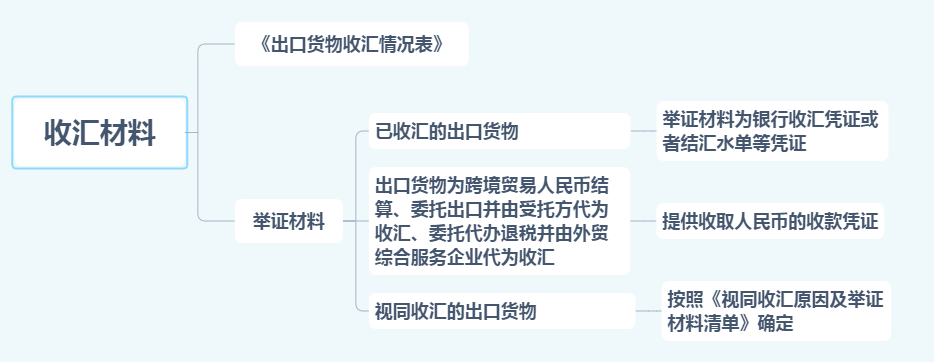

其中,收汇材料包括:《出口货物收汇情况表》和举证材料:

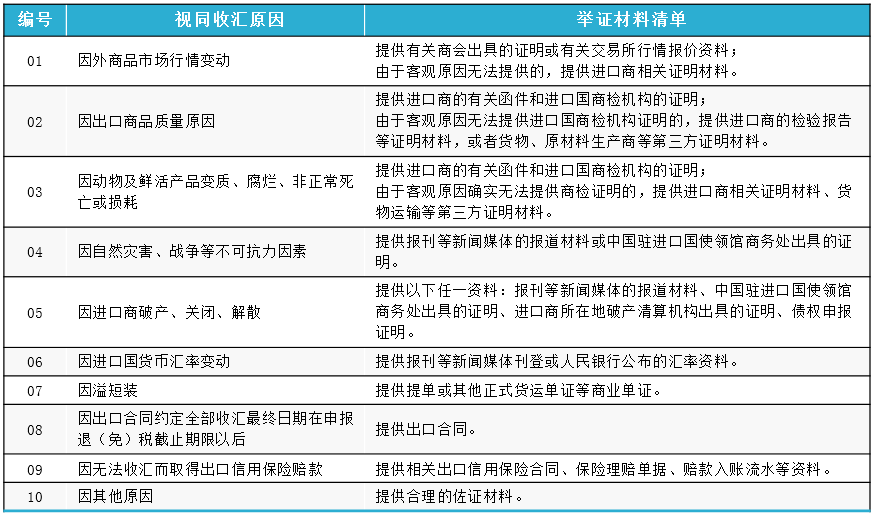

2022年9号公告附件1:《视同收汇原因及举证材料清单》

1、关注税务机关年末暂停相关业务时点

各省税务机关为做好2023年年终相关工作,将暂停部分业务办理,应关注各地税务机关最新公告。以国家税务总局江苏省税务局为例:

2、企业其他事项时间节点提醒

3、2023年汇率汇总